<<第41回:住宅ローン審査は2段階に分けられる【住宅ローン契約の流れ】

記事のポイント

- 事前審査では属性評価を審査される

- 金融機関はローン審査の際に個人信用調査を行う

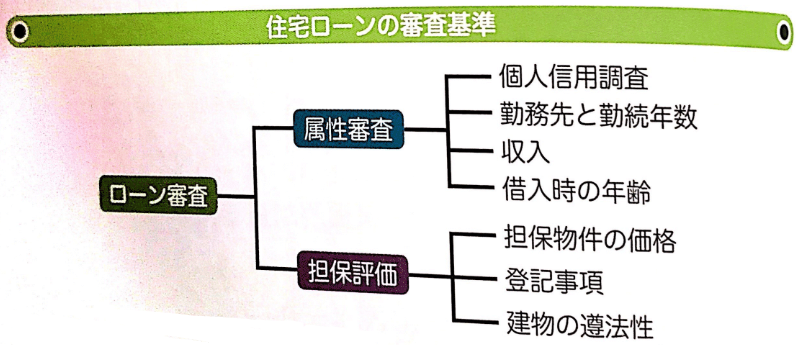

住宅ローン審査には2つの審査基準がある

金融機関が住宅ローンを審査する際は、「属性審査」と「担保評価」という2つの審査基準を設けており、事前審査では属性評価を審査します。属性評価とは、ローンを借りる人自身に対する評価です。

住宅ローンの審査基準

事前審査時の必要書類

- 顔写真付き身分証明書(運転免許証、パスポート等)

- 健康保険証

- 源泉徵収票(直近2期分)

- 確定申告書(直近3期分)※確定申告している場合

- 決算書(直近3期分)※自営業等の場合

- 印鑑

- 返済予定表(借入あれば)

- 販売図面

- 物件の登記簿騰本

お金を貸してもきちんと返せる人間かどうかを確認します。

クレジットや消費者金融の情報を見られる

属性評価を審査するために、金融機関は個人信用調査(個信)を行います。個人信用調査とは、審査対象者の借り入れ状況、返済状況や遅延状況等を信用情報機関を利用して調べることです。信用情報機関はクレジット系・消費者金融系・銀行系に分かれており、貸し出しや滞納等の履歴を、信用情報機関に登録して情報を共有しています。「個人信用情報」と呼びます。

個人信用情報は誰でも請求することが可能です。ただし、第三者の個人信用情報は「個人情報の同意書」がなければ請求できないため、住宅ローン事前審査を申し込む際にはサインが必要です。各金融機関等によって書式は違いますが、どの同意書にも信用情報機関の情報開示と情報提供に同意する旨が記載されています。

ちなみに、信用情報を確認するために自分で請求するのはおすすめしません。一度開示請求すると信用情報機関に履歴が残ります。仮に金融機関が信用情報を取得した際に他で開示請求があった履歴を見ると、他行でNGだったのかと不信感を与えてしまいます。開示情報は6カ月履歴が残ります。遅延等の情報は5年間残ります。

信用情報機関

金融機関等が加盟し、消費者の借入や返済等の情報を共有することで、融資を受ける消費者の信用情報を提供している

個人情報の同意書

信用情報機関から消費者の信用情報を得るためには消費者の同意が必要。融資審査をする際には、必ず同意書にサインをもらう

携帯料金の注意点

携帯本体の料金を毎月の料金に含めて契約しているケースは多いです。しかし、途中で携帯キャリアを変更すると、元の携帯電話の本体代金が滞納扱いになり、滞納履歴が残ってしまいます。

3つの信用機関

| クレジットカード系 | CIC(割賦販売法・貸金業法指定信用情報機関) |

|---|---|

| 消費者金融系 | JICC(株式会社日本信用情報機構) |

| 銀行系 | JBA(一般社団法人全国銀行協会) |

まとめ

- 属性評価とは、ローンを借りる人自身の評価

- 貸し出しや滞納等の履歴を「個人信用情報」と呼ぶ

- 個人信用情報は自分自身でも請求可能だが、開示請求の雇歴が残る